Ganz gleich, ob Sie einen Firmenwagen oder Ihr privates Fahrzeug für geschäftliche Fahrten nutzen – wenn Sie verstehen, wie Sie Tankquittungen effektiv verwalten und absetzen, können Sie erhebliche Steuerersparnisse erzielen. Vor allem bei der Abrechnung von Fahrtkosten sind detaillierte Tankbelege wichtig. Viele Arbeitnehmer*innen fragen sich: Kann ich meine Tankkosten in der Steuererklärung absetzen? Die Antwort hängt stark von der Genauigkeit Ihrer Belege und der Art Ihrer Fahrten ab.

In diesem Artikel erfahren Sie, wie Sie Ihre Tankkosten effizient erfassen und absetzen können, um maximale Steuervorteile zu erzielen. Wir erklären Ihnen, wie Sie Ihre Tankquittungen verwalten, unter welchen Umständen Sie diese Ausgaben absetzen können, und geben Ihnen praktische Tipps, um Ihre Steuererklärung zu optimieren.

Tatsächliche Fahrtkosten oder Entfernungspauschale

Für die Abrechnung von Reisekosten haben Steuerzahler*innen im Allgemeinen zwei Möglichkeiten: Sie können die tatsächlichen Kosten geltend machen oder einen Pauschalbetrag absetzen. Ein Verständnis dieser Optionen kann Ihnen helfen, zu entscheiden, wie Sie Ihre Steuerlast je nach Ihren Umständen am besten verringern können.

Pauschale. Die Pauschalmethode vereinfacht die Steuererklärung. Für Angestellte, die ihr privates Fahrzeug für berufsbedingte Fahrten nutzen, deckt der Standard-Kilometersatz die Kosten für Kraftstoff, Wartung, Versicherung und Abschreibung ab. Der derzeitige Satz für Autos beträgt 30 Cent pro Kilometer. Für die Berechnung des absetzbaren Betrags multiplizieren Sie also die gesamten geschäftlich gefahrenen Kilometer mit dem Pauschalsatz. Diese Methode erfordert eine minimale Dokumentation, nämlich nur die Aufzeichnung der geschäftlich gefahrenen Kilometer.

Tatsächliche Kosten. Im Gegensatz dazu können Sie bei der Methode der tatsächlichen Kosten genau die Kosten absetzen, die bei Geschäftsfahrten anfallen. Dazu gehören Kraftstoff, Reparaturen, Wartung, Reifen, Versicherung, Abschreibung und sogar Leasingzahlungen. Für diese Methode müssen Sie umfassende Aufzeichnungen und Belege für alle Ausgaben aufbewahren. Am Ende des Steuerjahres zählen Sie diese Ausgaben zusammen, um Ihren steuerlichen Abzugsbetrag zu ermitteln. Diese Methode ist zwar umständlicher, kann aber bei hohen Fahrzeugkosten zu einer erheblichen Absetzung führen.

Wer zahlt die Steuern? Die Verantwortung für die Zahlung der Steuern oder die verwendete Methode kann von der Arbeitsvereinbarung abhängen. In der Regel erstatten Unternehmen den Mitarbeiter*innen die Kosten für Geschäftsreisen zu einem Pauschalbetrag, der steuerfrei ist, wenn er die vorgeschriebenen Kilometersätze nicht überschreitet. Alle Erstattungen, die diesen Satz übersteigen, können steuerpflichtig sein. Arbeitnehmer*innen können diese Ausgaben in ihrer persönlichen Steuererklärung geltend machen, um das zu versteuernde Einkommen zu verringern, wenn der Arbeitgeber*innen sie nicht erstattet.

Die richtige Methode wählen:

- Fahrzeugnutzung. Wenn Ihr Fahrzeug hohe Kosten verursacht, könnte die Methode der tatsächlichen Kosten vorteilhafter sein.

- Buchführung. Wenn Sie nur wenige Aufzeichnungen führen möchten, sollten Sie sich für die Pauschalmethode entscheiden.

- Steuern. Prüfen Sie, welche Methode auf der Grundlage Ihrer jährlichen Fahrzeugkosten und der gefahrenen Kilometer eine größere Steuerersparnis bringt.

Durch sorgfältige Prüfung Ihrer Fahrzeugnutzung und Ihrer Ausgaben können Sie die kostengünstigste Methode für die Absetzung Ihrer Kosten für Geschäftsfahrten wählen. Ganz gleich, ob Sie sich für die einfache Pauschalmethode oder für die Verfolgung der tatsächlichen Kosten entscheiden – wenn Sie diese Optionen kennen, können Sie erheblich Steuern sparen.

In welchen Fällen Sie die Tankquittungen aufbewahren sollten

Nutzen Sie Ihr privates Auto für geschäftliche Fahrten, ist die Aufbewahrung von Tankbelegen unerlässlich, um größtmögliche Steuerersparnisse zu erzielen. Besonders wenn Sie sich in Ihrer Steuererklärung für die Methode der tatsächlichen Kosten entscheiden, sollten Sie die Belege aufbewahren. Mit dieser Methode können Sie neben anderen fahrzeugbezogenen Ausgaben auch den genauen Betrag für den Kraftstoff geltend machen. Das Sammeln dieser Quittungen ist auch für den Nachweis Ihrer Reisekostenabrechnung von entscheidender Bedeutung, damit Sie den erforderlichen Nachweis für steuerliche Zwecke oder Erstattungen erbringen können.

Wie Sie Tankkosten von der Steuer absetzen können

Um die Tankkosten von der Steuer absetzen zu können, müssen Sie Ihre Fahrstrecken aufzeichnen. Dies gilt insbesondere dann, wenn Sie ein Privatfahrzeug für geschäftliche Fahrten nutzen. Voraussetzung für die Geltendmachung dieser Absetzbeträge ist das Führen eines genauen Fahrtenbuchs, in dem Sie die Entfernungen und den Zweck der einzelnen Fahrten aufzeichnen.

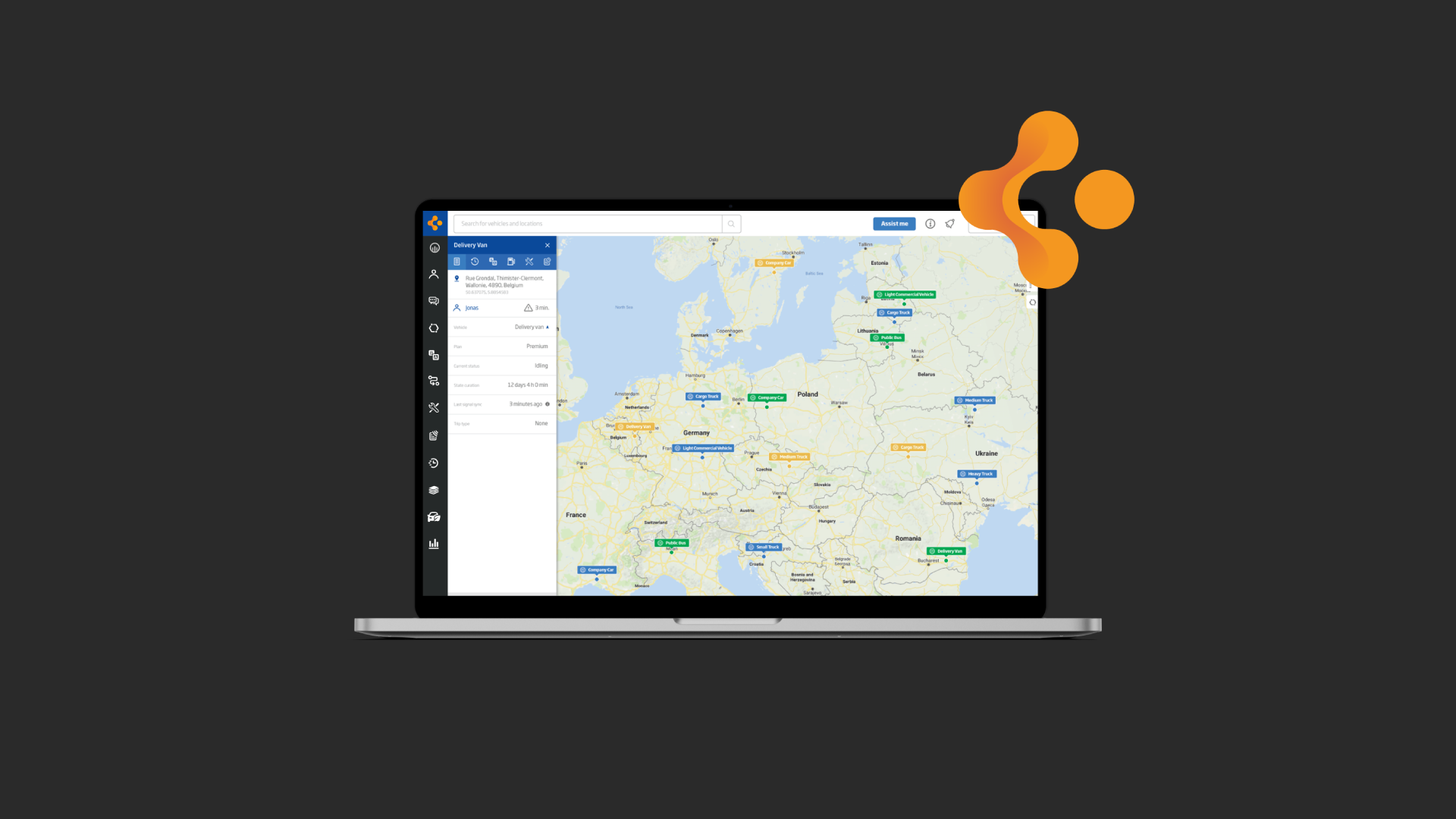

Der Einsatz eines elektronischen Fahrtenbuchs kann die effiziente Verwaltung dieses Prozesses erheblich vereinfachen. Eine digitale Lösung wie das elektronische Fahrtenbuch von Linqo automatisiert nicht nur die Nachverfolgung von Fahrten, sondern stellt auch sicher, dass alle steuerlichen Vorschriften lückenlos eingehalten werden. Die Journey App von Linqo ermöglicht es Mitarbeitern, private und geschäftliche Reisen effektiv zu verwalten und genaue Berichte zu erstellen.

Die Vorteile der Verwendung eines digitalen Fahrtenbuchs:

- Zeitersparnis. Der Umstieg auf ein digitales Fahrtenbuch spart wertvolle Zeit und überträgt die aufwändige manuelle Dokumentation von geschäftlichen und privaten Fahrten auf das Online-Tool.

- Reduzierter Aufwand. Anstelle der langwierigen manuellen Verfolgung von Fahrten reduziert sich diese nun auf wenige Klicks auf dem Handy.

- Zentralisierte Verwaltung. Alle wichtigen Informationen werden effizient an einem Ort gespeichert.

- Überwachung des Fahrzeugstatus. Digitale Berichte erleichtern die Überwachung des Status Ihrer Fahrzeuge und potenzieller Probleme.

Einhaltung der Steuervorschriften. In Deutschland sind digitale Fahrtenbücher zur Einhaltung der steuerlichen Vorschriften für Firmenwagen unerlässlich. Das Fahrtenbuch zeichnet detaillierte Informationen über jede Fahrt auf, wie z. B. Anfangs- und Endzeiten, zurückgelegte Entfernungen und den Zweck der Fahrten. Dieser Unterschied zwischen privater und geschäftlicher Nutzung ist für steuerliche Zwecke sehr wichtig. Wird ein Auto privat genutzt, kann es als geldwerter Vorteil versteuert werden. Mit dem digitalen Fahrtenbuch erhalten Sie einen transparenten Überblick über die Nutzung des Fahrzeugs, was die Überprüfung der Angaben zum Anteil der geschäftlichen Nutzung in der Steuererklärung erleichtert. Bei einer Steuerprüfung dient das digitale Fahrtenbuch als zuverlässige und genaue Aufzeichnung, um die Einhaltung der Steuergesetze nachzuweisen.

Der Einsatz eines elektronischen Fahrtenbuchs wie der Journey App vereinfacht die Dokumentation und Verwaltung der geschäftlichen und privaten Fahrzeugnutzung. Die Genauigkeit Ihrer Fahrtenbücher wird dadurch verbessert, was für die Geltendmachung von Tankkosten in Ihrer Steuererklärung äußerst wichtig ist. Indem Sie den Prozess der Verfolgung automatisieren und die Genauigkeit der Daten sicherstellen, sparen Sie Zeit, verringern das Fehlerrisiko und vermeiden Strafen bei Steuerprüfungen. Die Software hilft also nicht nur bei der Verwaltung der betrieblichen Aspekte der Fahrzeugnutzung, sondern unterstützt auch die Einhaltung strenger steuerlicher Vorschriften. Dies macht es zu einem unverzichtbaren Instrument für alle, die ihren Privat- oder Firmenwagen für geschäftliche Zwecke nutzen.